1、美国8月CPI超预期回落,但核心CPI韧性仍强,后续回落仍偏慢。

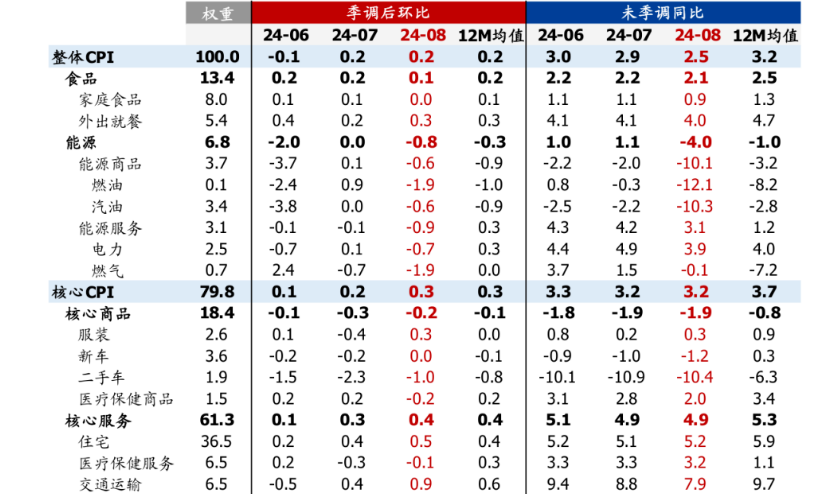

整体表现:美国8月未季调CPI同比2.5%,低于预期值2.6%和前值2.9%,是过去42个月最低;核心CPI同比3.2%,与预期值和前值持平,是过去40个月最低。季调后CPI环比0.2%,与预期值、前值、过去12个月均值持平;核心CPI环比0.3%,高于预期值和前值0.2%,与过去12个月均值持平。

分项表现:美国8月CPI主要分项方面,食品分项环比从0.2%降至0.1%,低于12个月均值0.2%;能源分项环比从0%降至-0.8%,低于12个月均值-0.3%;核心商品分项环比从-0.3%升至-0.2%,低于12个月均值-0.1%,过去15个月中有14个月环比为负;核心服务分项环比从0.3%升至0.4%,与12个月均值持平,其中住宅和交通运输分项环比回升并且高于12个月均值。剔除食品、能源、住宅后的“超级核心通胀”环比为0.03%,前两个月均为负。整体看,美国通胀表现延续分化,食品和能源价格的下跌是CPI超预期回落的主要贡献,核心商品延续通缩,而核心服务通胀的韧性仍强,这也从侧面反映了经济暂无衰退风险。

后续测算:根据我们最新测算,9月美国CPI、核心CPI同比分别为2.4%、3.2%左右,年底分别为2.4%、3.0%左右,四季度CPI和核心CPI同比基本走平,个别月份可能有反弹,整体通胀回落节奏仍偏慢。

2、CPI公布后,美股上涨、黄金下跌,美联储降息预期明显降温。

大类资产表现:CPI公布后,美股先跌后涨,美债收益率和美元指数震荡上行,黄金震荡下跌。截至9/12收盘,标普500、纳斯达克、道琼斯指数分别上涨1.1%、2.2%、0.3%;10Y美债收益率上行1bp至3.66%,美元指数上涨0.1%至101.7,现货黄金下跌0.2%至2511.3美元/盎司。

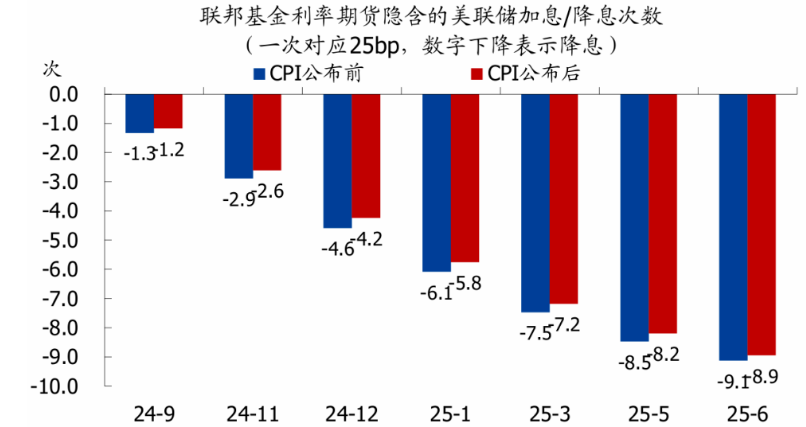

降息预期变化:CPI公布后,市场对美联储降息的预期明显降温。利率期货隐含的9月降息50bp概率从超过30%降至不到20%,年内降息幅度预期仍维持至少100bp,但降息125bp的概率从60%降至不到30%。

3、继续提示:当前市场降息预期仍偏高,后续有进一步下调的可能。

降息展望:前期报告中我们曾指出,当前美国经济尚无明显衰退迹象,通胀回落也依然缓慢,因此美联储没有大幅降息的必要性。而市场之所以对降息幅度有较高的预期,主因对衰退的担忧尚未完全消除,这也意味着若后续公布的经济和就业数据证伪了衰退预期,则降息预期也将会进一步下调。目前看,我们认为美联储9/19议息会议大概率只会降25bp,年内降息75bp或100bp均属于合理情况,具体幅度取决于未来的数据表现,而降息125bp的预期大概率会逐步归零。

市场影响:目前市场对降息的交易已经十分充分,甚至存在过度计价。若后续降息预期逐步下调到100bp或75bp,美元指数和美债收益率有望止跌企稳并小幅反弹,黄金则面临回调压力;降息预期下调虽然对美股偏利空,但这一过程也伴随着衰退预期降温,综合来看对美股影响偏中性,不过9-10月需要警惕季节效应和大选不确定性引发的美股调整风险。